そもそもインボイス制度って…、ウチの会社は必要なのか?何をすればよいの…?など、インボイス制度の不安や疑問を抱える方のためにもしっかり対応できるよう「インボイス制度の対応ガイド」をご用意しました。会社の経理業務はこれまでとどう変わるのか。消費税・仕入税額控除について理解した上で、会社としてインボイス制度開始に向けてしっかり準備、対応していきましょう。

インボイス制度の前に(消費税について)

インボイス制度(適格請求書等保存方式)とは売手が買手に対して、正確な適用税率や消費税額等を伝えるものです。このため、消費税について把握しておく必要があります。しかも今後の取引ではインボイス(適格請求書)が発行されるので、事業者であればしっかり把握しておく必要があります。あなたの会社が課税事業者か免税事業者か把握した上でどう対応すべきか検討しましょう。

■消費税とは

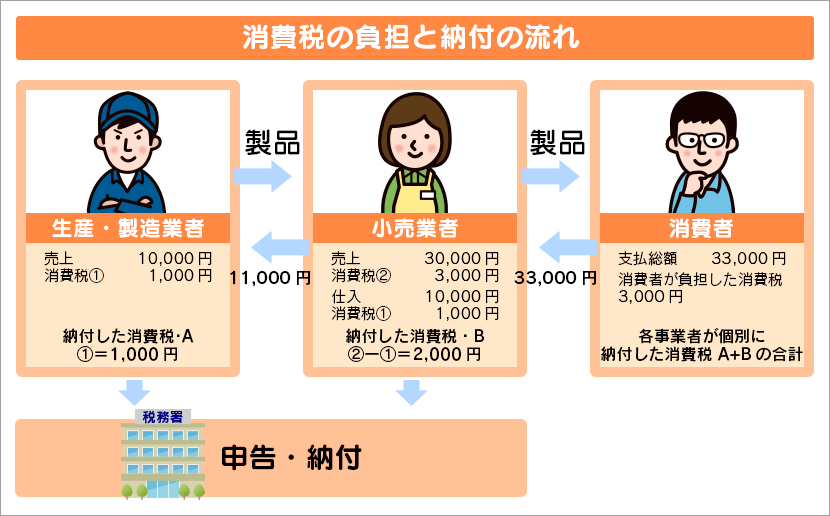

消費税とは、商品・製品の販売やサービスの提供などの購入時に支払う税金です。税率は標準税率10%、軽減税率8%(飲食料品やテイクアウト・宅配など)の複数税率となります。

実際に消費者が商品などを購入できるようになるまでには生産者から卸業者、小売業者を介して取引が行われるため、その間に税が二重三重にならないような仕組みとなっています。最終的に商品の購入やサービスの提供を受ける消費者が負担を行い、生産者、卸業者、小売業者がそれぞれ正しく消費税を納付する仕組みです。

※出典:国税庁ホームページ (令和4年7月) 適格請求書等保存方式の概要 -インボイス制度の理解のために-PDF参照

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_about.htm

■仕入税額控除とは

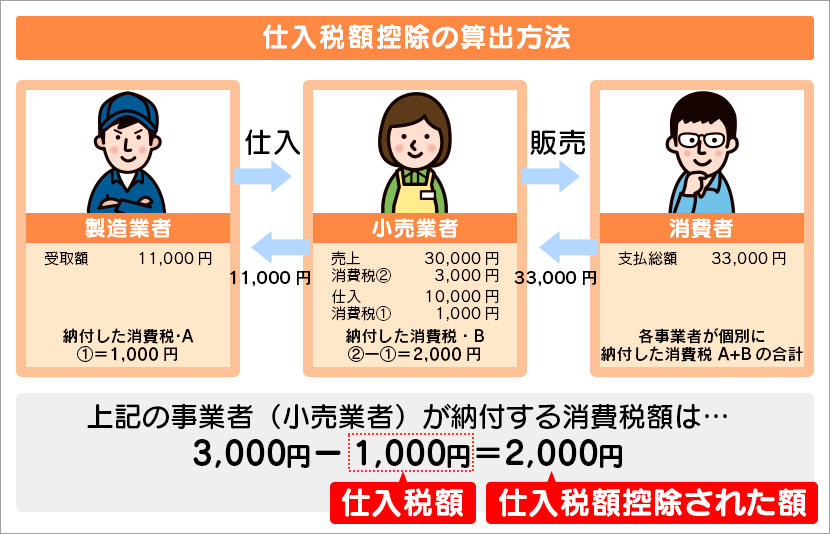

仕入税額控除とは、消費税額を計算する(課税事業者が納付するため)場合に、売上の消費税額から仕入などに係る消費税額を差し引くことです。こうすることで生産業者(原材料費)や流通業者(輸送費)との取引でもがかかる消費税が二重、三重になる事を防ぎ公平に消費税を納付するための仕組みです。

下記に参考例として図を用意しました。小売業者は仕入先(製造業者)から元の製品を仕入れて商品に仕上げて販売します。小売業者が仕入先(製造業者)に11,000円(税1,000円)を支払います。販売先から33,000円(税3,000円)を受取ります。

このケースで事業者が納付する消費税額は2,000円となります。

(販売先から受け取った3,000円) ー (仕入として払った1,000円) = 2,000円

この計算の中の「仕入として払った1,000円」を差し引く事が「仕入税額控除」です。

インボイス制度(適格請求書等保存方式)について

消費税の仕組みと仕入税額控除について理解したところで、インボイス制度(適格請求書等保存方式)とは仕入税額控除の方式の1つのことです。

インボイス(課税事業者が発行する請求書・納品書・領収書・レシートなどの証憑書類)に記載された税額のみ控除可能とする制度になります。インボイスは適格請求書とも言い、登録番号、適用税率、税率ごとの消費税額の記載が必要です。ちなみにこれまでの請求書は区分記載請求書と言います。

■インボイスを発行できるのは

インボイスを発行するには「適格請求書発行事業者」になる必要があります。適格請求書発行事業者になるには課税事業者になる必要があります。ですので、消費税の納付が免除されている【免税事業者】のままでは、インボイスを発行することができません。

- ●課税事業者とは

消費税の納税義務がある事業者のことをいいます。 - ●免税事業者とは

消費税の納税義務を免除されている事業者のことをいいます。免税事業者の要件として、課税期間の基準期間における課税売上高が1,000万円以下である必要があります。課税売上高が1,000万円を超えた場合は課税事業者となります。

■インボイス制度が開始されると何が変わる

免税事業者は「適格請求書発行事業者」ではないため、インボイスの発行ができません。そのため、課税事業者は原則として免税事業者からの仕入れは仕入税額控除ができません。また、課税事業者は適格請求書事業者として登録を行う事で「取引先」が仕入税額控除できるように要件を満たしたインボイス(適格請求書)を発行する必要があります。

インボイス(適格請求書)ってなに?

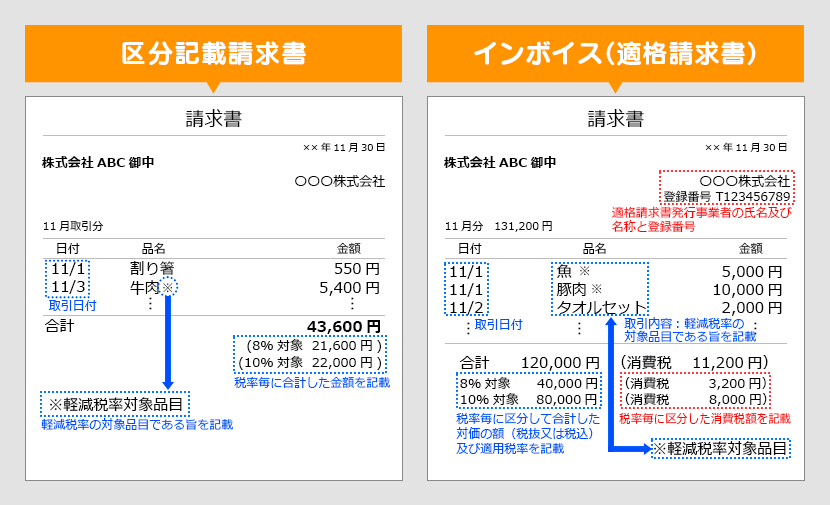

インボイスは適格請求書とも言われ、登録番号、適用税率、税率ごとの消費税額の記載した請求書です。これまで扱っていた請求書は区分記載請求書と言います。下記に大まかな違いを記載します。詳しい内容は国税庁HPの資料でご確認ください。

※出典:国税庁ホームページ (令和4年7月) 適格請求書等保存方式の概要 -インボイス制度の理解のために-PDF参照

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0020006-027.pdf

経過措置ってなに?

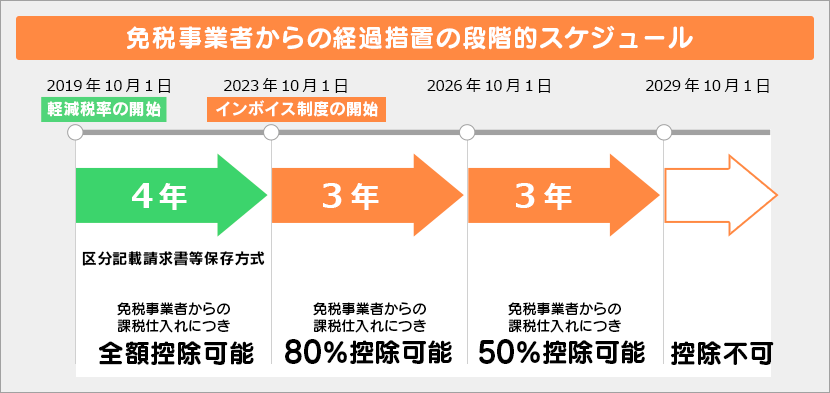

●免税事業者からの仕入税額控除の経過措置

インボイス制度開始以降は、仕入税額控除を行うにはインボイスが必要になります。ですが、制度開始から最初の3年間は、免税事業者からの仕入れであっても80%は仕入税額控除が可能となります。そこからさらに3年間は50%で仕入税額控除が可能です。

●免税事業者が適格請求書発行事業者(課税事業者)になった場合の経過措置

・適格請求書発行事業者の登録申請書にて登録希望日(提出日から15日以降)を記載することで希望日より課税事業者になることが可能になります。(令和5年10月1日~令和11年9月30日まで)

・令和5年10月1日~令和8年9月30日までの日に属する各課税期間での消費税の納付を満額ではなく2割の納付とすることが可能になります。

→経過措置の適用は免税事業者等から受領する区分記載請求書と同様の事項が記載された請求書等の

保存と、この経過措置の適用を受ける旨を記載した帳簿の保存が必要です。

※国税庁HP:(令和4年7月) 適格請求書等保存方式の概要 -インボイス制度の理解のために-PDF参照

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_about.htm

インボイス制度、課税事業者と免税事業者のメリット・デメリット

インボイス制度で最も気になる点がメリットとデメリットではないでしょうか。課税事業者であれば仕入税額控除を受けるために発行事業者となる必要がありますが、免税事業者の方はこのまま免税事業者のままか課税事業者となるべきか悩まれる方が多いのではないでしょうか。

では免税事業者が、課税事業者になり適格請求書発行事業者になることのメリット・デメリットをみていきましょう。

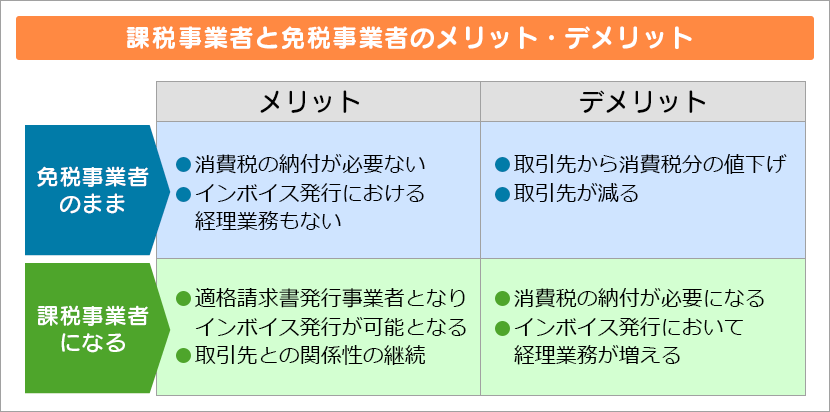

■課税事業者のメリット

すでに課税事業者であれば早めに適格請求書発行事業者に登録すれば良いだけですが、免税事業者が課税事業者になる場合は、

●適格請求書発行事業者(かつ課税事業者)となりインボイス発行が可能となる

●取引先との関係性の継続

まず1つはインボイス発行ができるようになります。これにより仕入税額控除を受ける事ができるので消費税の納付が増えますが控除を受ける事も可能となります。2つ目はインボイス制度を機に適格請求書発行事業者(かつ課税事業者)として活動することで、これまでの取引先とも変わらず取引を継続しやすくなります。

■課税事業者のデメリット

●消費税の納付が必要になる

●インボイス発行において経理業務が増える

課税事業者となれば当然、消費税の納付が必要となります。事業者として売上を増やしていく必要が出てきます。加えてインボイスの発行に伴い規定に則った請求書の発行など経理業務の手間も増えます。

■免税事業者のメリット

●消費税の納付が必要ない

●インボイス発行における経理業務もない

免税事業者のままなら消費税の納付もインボイス制度における経理業務も必要ありません。

■免税事業者のデメリット

●取引先から消費税分の値下げを打診される可能性がある

●取引先の仕事が減少、取引先の減少

免税事業者のままの場合はインボイス発行ができません。このため、免税事業者からの請求書を受け取った取引先(課税事業者)は、仕入税額控除ができないという事になります。

もしかすると取引先から税額控除できない事などを理由に仕入税額控除分の値下げを打診されたり、取引自体を無しにされる可能性が出てくるかもしれません。免税事業者のままでいる場合には、これまで通りの売上を立てる事が難しくなり、取引先も減ってしまう事も考えられるので非常に大きなデメリットと言えるでしょう。

例として見てみましょう。免税事業者へ55,000円(税込)で仕事を依頼した場合、課税事業者(適格請求書発行事業者)へ55,000円(税込)で仕事を依頼した場合では、課税事業者の場合だけ仕入税額控除により5,000円消費税の納付を少なくできます。もし仕事内容が同じ品質ならば、免税事業者と取引を続ける理由がありません。

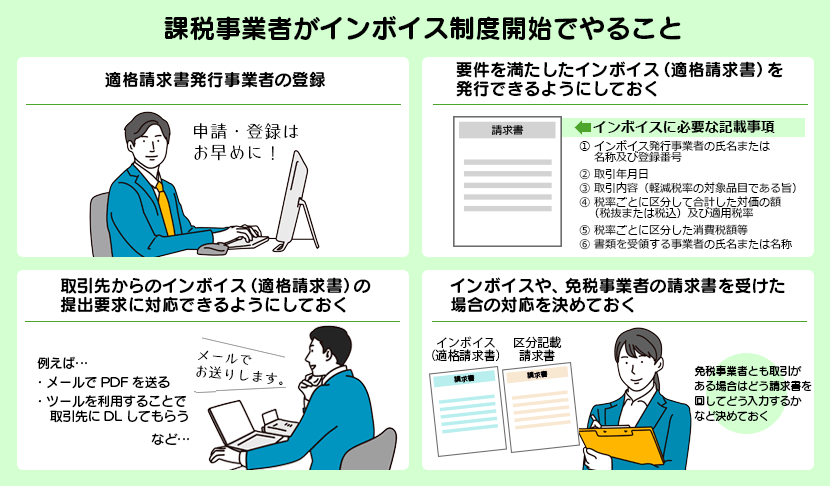

課税事業者がインボイス制度開始でやること

課税事業者がインボイス制度開始でやることは…

- ●適格請求書発行事業者の登録

- ●要件を満たしたインボイス(適格請求書)を発行できるようにしておく

- ●取引先からのインボイス(適格請求書)の提出要求に対応できるようにしておく

- ●インボイス(適格請求書)を受けた場合の対応・経理処理を決めておく

- ●免税事業者からの請求書を受けた場合の対応・経理処理を決めておく

課税事業者であればまずは適格請求書発行事業者へ登録しましょう。登録が完了すればインボイス発行が可能となります。発行事業者となったら、実際にインボイス発行ができるようにソフトの設定やExcelでのテンプレート修正を行いましょう。インボイス制度開始後は取引先から求められたらインボイスの提供が必要です。問合せなどの対応、経理処理の流れも決めておく必要があります。

請求書を発行するための準備と受け取った後の準備と、発行・受領の両方の準備が必要となります。

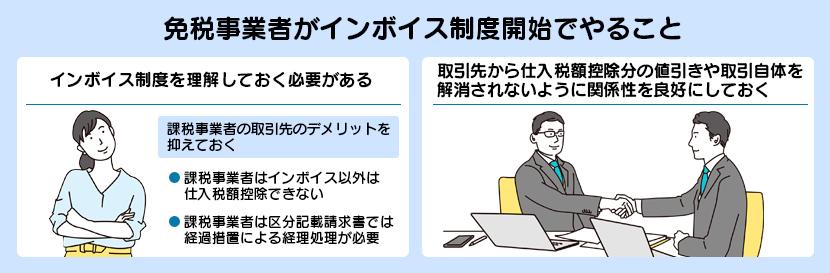

免税事業者がインボイス制度開始でやること

免税事業者がインボイス制度開始でやることは…

- ●特にありません。(登録も発行も必要無し)

- ●インボイス制度を理解しておく必要がある

- ●取引先から仕入税額控除分の値引きや取引自体を解消されないように関係性を良好にしておく

免税事業者のままでいる場合は特に準備等は必要ありません(登録もインボイス発行も必要ない為)が、インボイス制度については理解しておく必要があります。インボイスを受取ることがあるはずですし、取引先から適格請求書発行事業者になって欲しいなどの打診があるかもしれません。また、突然取引を解消されないように信頼関係を良好にしておくことも必要でしょう。

取引先としては、免税事業者でも「他社にない技術がある」「品質が高い」「納期などの融通がきく」など価格以外のメリットが大きければ良いかと思います。