消費税申告書の計算方法及び各種情報を設定します。

本メニューはデータ選択後に初めて[消費税申告書][消費税内訳書]を選択したときにも自動で開きます。

「計算方式設定」「納税者・税務署処理欄」「付記事項・参考事項」「金融機関・税理士」の4タブに分かれています。

計算方式設定

基本設定

| ①集計選択 | 消費税申告書を集計する期間を選択します。選択した期間の範囲内で日付まで指定できます。 |

| ②課税区分 | 「原則課税」「簡易課税」を選択します。 原則課税用の消費税区分が含まれるデータで「簡易課税」を選択した場合、[消費税申告書]は消費税区分を第4種事業に読み替えて作成します。 |

| ③売上計算方式 | 「割戻方式」「積上方式」から選択します。「割戻方式」が原則で、「積上方式」が特例となります。 「割戻方式」は、税率毎の税込額合計を集計し、そこから逆算で消費税額を集計します。 「積上方式」は、各仕訳の消費税額の合計を消費税額とします。各仕訳の消費税額が適格請求書に記載された消費税額の通りに入力されていることが前提になります。 |

| ④仕入計算方式 | 「割戻方式」「積上方式」から選択します。「割戻方式」が原則で、「積上方式」が特例となります。「②課税区分:原則課税」の場合に選択可能です。「③売上計算方式:積上方式」の場合、「割戻方式」は選択できません。 「割戻方式」は、税率毎の税込額合計を集計し、そこから逆算で消費税額を集計します。 「積上方式」は、各仕訳の消費税額の合計を消費税額とします。各仕訳の消費税額が適格請求書に記載された消費税額の通りに入力されていることが前提になります。 |

| ⑤みなし仕入率 | 「②課税区分:簡易課税」の場合に有効になります。 通常は左から順に「90%」「80%」「70%」「60%」「50%」「40%」と設定します。 |

| ⑥控除対象仕入税額の計算 | 「②課税区分:簡易課税」の場合に有効になります。 貸倒回収が無く、売上対価の返還等があっても各種事業の消費税額を超えない場合に、“仕入控除税額”を“簡便法”で計算する場合は「簡便法を使用する」にチェックします。 【参考】国税庁ホームページ No.6505 簡易課税制度 仕入税額控除の計算における簡便法について |

申告区分

| ⑦確定/中間/修正 | 「確定」「中間」「修正」から選択します。消費税の申告書に印字されます。 |

| ⑧課税期間の短縮特例の適用 | 課税期間を3ヶ月又は1ヶ月に短縮する特例を適用している場合は「適用する」を選択します。 |

中間納付額等

| ⑨中間納付額 | 中間納付額がある場合に設定します。 |

| ⑩中間納付譲渡割額 | 中間納付譲渡割額がある場合に設定します。 |

| ⑪基準期間の課税売上高 | 「②課税区分:原則課税」の場合に選択可能です。 基準期間(前々事業年度)の課税売上高を設定します。 |

| ⑫付表2の控除額の調整 | 「②課税区分:原則課税」の場合に選択可能です。 付表2-1、付表2-2の中の「控除税額の調整」の設定項目を切り替えます。旧税率の金額を設定する場合にチェックします。 |

| ⑬(23)6.24%適用分(D) | 「②課税区分:原則課税」の場合に選択可能です。 課税売上割合変動時の調整対象固定資産に係る消費税額の調整(加算又は減算)額の税率6.24%適用分がある場合に設定します。 |

| ⑭(23)7.8%適用分(E) | 「②課税区分:原則課税」の場合に選択可能です。 課税売上割合変動時の調整対象固定資産に係る消費税額の調整(加算又は減算)額の税率7.8%適用分がある場合に設定します。 |

| ⑮(24)6.24%適用分(D) | 「②課税区分:原則課税」の場合に選択可能です。 調整対象固定資産を課税業務用(非課税業務用)に転用した場合の調整(加算又は減算)額の税率6.24%適用分がある場合に設定します。 |

| ⑯(24)7.8%適用分(E) | 「②課税区分:原則課税」の場合に選択可能です。 調整対象固定資産を課税業務用(非課税業務用)に転用した場合の調整(加算又は減算)額の税率7.8%適用分がある場合に設定します。 |

| ⑰(25)6.24%適用分(D) | 「②課税区分:原則課税」の場合に選択可能です。 居住用賃貸建物を課税賃貸用に供した(譲渡した)場合の調整(加算又は減算)額の税率6.24%適用分がある場合に設定します。 |

| ⑱(25)7.8%適用分(E) | 「②課税区分:原則課税」の場合に選択可能です。 居住用賃貸建物を課税賃貸用に供した(譲渡した)場合の調整(加算又は減算)額の税率7.8%適用分がある場合に設定します。 |

納税者・税務署処理欄

納税者

| ①提出年月日 | 消費税申告書に「年月日(提出年月日)」を印字する場合に設定します。 |

| ②税務署名 | 消費税申告書の「税務署長殿」の前に印字する税務署名を設定します。 |

| ③納税地 | 消費税申告書の「納税地」を設定します。下段はビル名等の入力にご利用ください。 設定を変更すると[基本設定]の「住所」に反映します。 |

| ④電話番号 | 消費税申告書の「電話番号」を設定します。 |

| ⑤名称・屋号 | 消費税申告書の「名称又は屋号」を設定します。 設定を変更すると[基本設定]の「会社名」(個人の場合は「データ名(屋号)」)に反映します。 |

| ⑥名称・屋号カナ | 「⑤名称又は屋号」のカナを設定します。 |

| 代表者氏名と同一でも印刷する | 個人データの場合に「⑥名称・屋号カナ」の下に表示されます。 チェックすると「⑤名称・屋号」と「⑦代表者氏名」が同一でもそのまま消費税申告書に印字します。 |

| ⑦代表者氏名 | 消費税申告書の「代表者氏名又は氏名」を設定します。 |

| ⑧代表者氏名カナ | 「⑦代表者氏名又は氏名」のヨミガナを設定します。 |

| ⑨振替継続の希望 | 個人データの場合に選択可能です。 転居等で所轄税務署が変わった際に、振替納税を引き続き希望する場合にチェックします。 |

| ⑩整理番号 | 消費税申告書に「整理番号」を印字する場合に設定します。 |

| ⑪申告年月日 | 消費税申告書に「申告年月日」を印字する場合に設定します。 |

| ⑫指導年月日 | 消費税申告書に「指導年月日」を印字する場合に設定します。 |

税務署処理欄

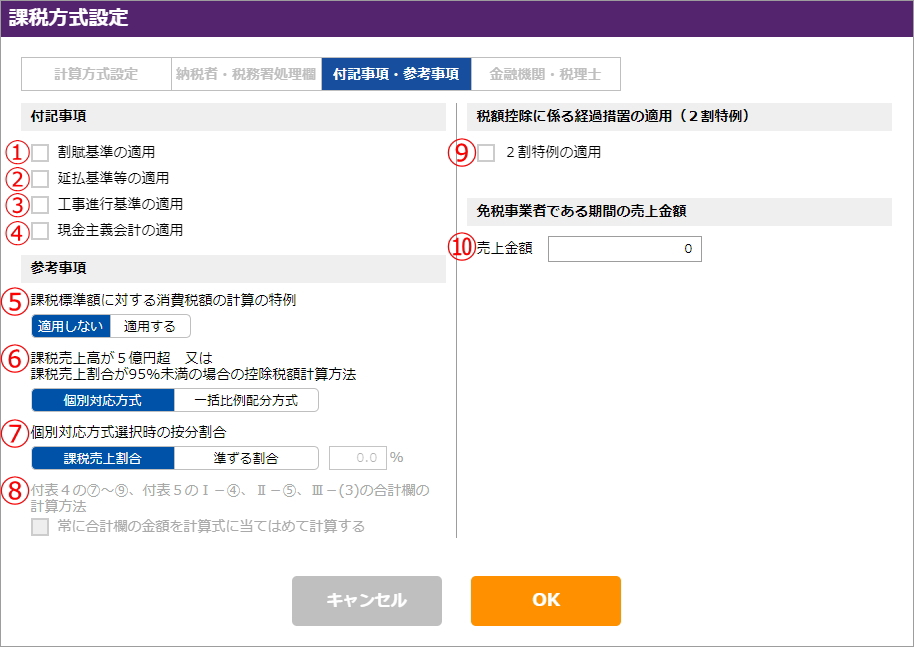

付記事項・参考事項

付記事項

| ①割賦基準の適用 | 該当する場合にチェックします。 |

| ②延払基準の適用 | 該当する場合にチェックします。 |

| ③工事進行基準の適用 | 該当する場合にチェックします。 |

| ④現金主義会計の適用 | 該当する場合にチェックします。 |

参考事項

| ⑤課税標準額に対する消費税額の計算の特例の適用 | この特例を適用する場合は「適用する」を選択します。2023年(令和5年)9月30日までの仕訳に有効です。

【参考】国税庁ホームページ |

| ⑥課税売上高が5億円超又は課税売上割合が95%未満の場合の控除税額計算方法 | 「計算方式設定」タブで「②課税区分:原則課税」が選択されている場合に選択可能です。「個別対応方式」「一括比例配分方式」から選択します。 「個別対応方式」は仕入にかかる消費税額を「課税売上にのみ対応するもの/課税売上と非課税売上の両方に共通するもの/非課税売上にのみ対応するもの」の3つに区分して計算します。 「一括比例配分方式」は課税期間中の仕入にかかる消費税額を課税売上割合分のみ控除します。 |

| ⑦個別対応方式選択時の按分割合 | 「⑥課税売上高が5億円超又は課税売上割合が95%未満の場合の控除税額計算方法:個別対応方式」の場合に選択可能です。 「課税売上割合」を選択すると課税売上割合通りに控除します。 「準ずる割合」を選択すると指定した割合で控除します。 |

| ⑧付表4の⑦~⑨、付表5のⅠの④、Ⅱ-⑤、Ⅲ-③の合計欄の計算方法 | 「計算方式設定」タブで「②課税区分:簡易課税」が選択されている場合に選択可能です。チェックすると特例計算の登録が可能になります。 |

税額国所に係る経過措置の適用(2割特例)

| ⑨2割特例の適用 | 免税事業者が適格請求書発行事業者になった際の2割特例を使用する場合にチェックします。 【参考】国税庁ホームページ 2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要 |

免税事業者である期間の売上金額

| ⑩売上金額 | 免税事業者であった期間の売上金額を設定します 「計算方式設定」タブで「②課税区分:原則課税」が選択されている場合は、ここで入力した金額をシステムが計算した税抜課税売上高に加算し、控除対象仕入額の計算における「課税売上高5億円超」の判定に使用します。 「計算方式設定」タブで「②課税区分:簡易課税」が選択されている場合は、ここで入力した金額をシステムが計算した税抜課税売上高に加算し、消費税申告書の「この課税期間の課税売上高⑮」欄へ記載します。 |

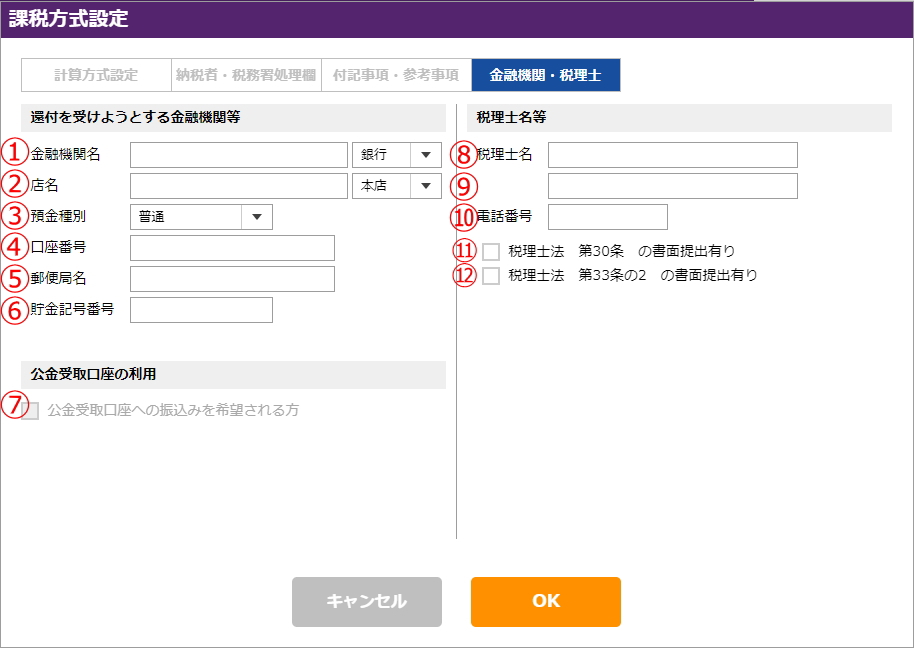

金融機関・税理士

還付を受けようとする金融機関等

| ①金融機関名 | 銀行や信用金庫等で消費税の還付を受ける場合に設定します。金融機関の名称を入力し、金融機関の区分を選択します。 |

| ②店名 | 銀行や信用金庫等で消費税の還付を受ける場合に設定します。金融機関の支店等の名称を入力し、本店・支店等の区分を選択します。 |

| ③預金種別 | 銀行や信用金庫等で消費税の還付を受ける場合に設定します。還付金を受ける金融機関の預金の種別を選択します。 |

| ④口座番号 | 銀行や信用金庫等で消費税の還付を受ける場合に設定します。還付金を受ける金融機関の口座番号を設定します。 |

| ⑤郵便局名 | 郵便局で消費税の還付を受ける場合に設定します。郵便局名を入力します。 |

| ⑥貯金記号番号 | 郵便局で消費税の還付を受ける場合に設定します。貯金記号番号を入力します。 |

公金受取口座の利用

| ⑦公金受取口座への振込みを希望される方 | 個人データの場合に選択可能です。 希望する場合はチェックしてください。 |

税理士名等

| ⑧税理士名 | 消費税申告書の税理士署名欄に印字する税理士名・税理士法人名を設定します。 |

| ⑨ | 「⑧税理士名」に税理士法人名を設定した場合に担当税理士名を設定するなど、税理士署名欄の2行目としてご利用ください。 |

| ⑩電話番号 | 消費税申告書に印字する税理士の電話番号を設定します。 |

| ⑪税理士法第30条の書面提出有り | 税理士法第30条に規定する税務代理権限証書を添付する場合にチェックします。 |

| ⑫税理士法第33条の2の書面提出有り | 税理士法第33条の2第1項に規定する計算・審査事項等を記載した書面を添付する場合にチェックします。 |